財産分与とは?

監修:牧野法律事務所(千葉県弁護士会)

代表 牧野 房江弁護士

離婚する際によく問題になるのが財産分与です。

離婚をすることはお互いに合意しているものの、財産分与について話がまとまらずなかなか離婚できないということがあります。

お互い、より多くの財産を確保したいと考えるものですが、そもそも、どのように財産分与するのが妥当なのか、悩まれている方も多いのではないでしょうか。

そこで、財産分与の対象となる財産とならない財産、財産分与について決めるための法的な手続き等について解説します。

目次

離婚における財産分与とは

財産分与とは、結婚中に夫婦で築いた財産(夫婦共有財産)を離婚時に清算することをいいます。

民法には、離婚時に相手方に対して財産分与を請求できることが定められています。

また、単なる財産の清算だけでなく、離婚後の扶養や慰謝料の支払いなどをまとめて財産分与の中で行うことがあります。

財産分与の目的に応じて、次のような分類があります。

- 清算的財産分与

- 扶養的財産分与

- 慰謝料的財産分与

清算的財産分与

財産分与として一般的に行われるものを清算的財産分与ということがあります。

清算的財産分与は、結婚中に夫婦間の協力・貢献によって維持・形成された財産を公平に分配するものです。

扶養的財産分与

扶養的財産分与とは、夫婦の一方が離婚後の生活に困窮する可能性がある場合に、その生活を支える扶養的な目的で財産を分与することをいいます。

例えば、次のような場合に扶養的財産分与が行われることがあります。

- 夫婦の片方が結婚中に専業主婦又は主夫であり経済的に弱い立場である場合

- 病気療養のため就労が難しい場合

扶養的財産分与の方法としては、離婚後に定期的に一定額を支払うといったものもあります。

慰謝料的財産分与

結婚中に相手から暴力を受けていたとか不貞行為があったケースでは、財産分与だけでなく慰謝料を請求することができます。

慰謝料請求は財産分与と本来は別のものですが、財産分与に慰謝料分を含めることもあります。

このように、結婚中の慰謝料分を上乗せした財産分与を、慰謝料的財産分与といいます。

どのように財産を分与するか

清算的財産分与は、

- 分与の対象となる財産を特定し、

- その評価額を確定します。

- そして、夫婦の財産形成における寄与の割合を決めて、

- 各自が取得する額を確定します。

- その後、具体的な財産の分与方法を決めます。

財産分与の基準時

財産分与は、原則として、別居時に存在している共有財産が対象となります。

言い換えると、財産分与の基準時は、原則として、「別居時」ということです。

別居後は、夫婦が協同して財産を築くことがなくなるためです。

どのような財産が「共有財産」になるのかは、後述します。

では、家庭内別居の場合はいつ時点の共有財産が対象になるでしょうか。

多くの場合、家庭内別居で夫婦関係が破綻していたとしても、同居している限り完全に経済的協力関係がなくなることはないので、やはり別居時が基準時と考えられます。

では、別居前に預貯金からお金を払い戻して隠し持っている場合はどうなるでしょうか。

別居の直前に多額の払い戻しをすれば、使途の説明がつかない限り、持っていると推定されることになる可能性が高いです。そのお金が別の銀行口座に残っていれば財産分与の対象となり得ます。

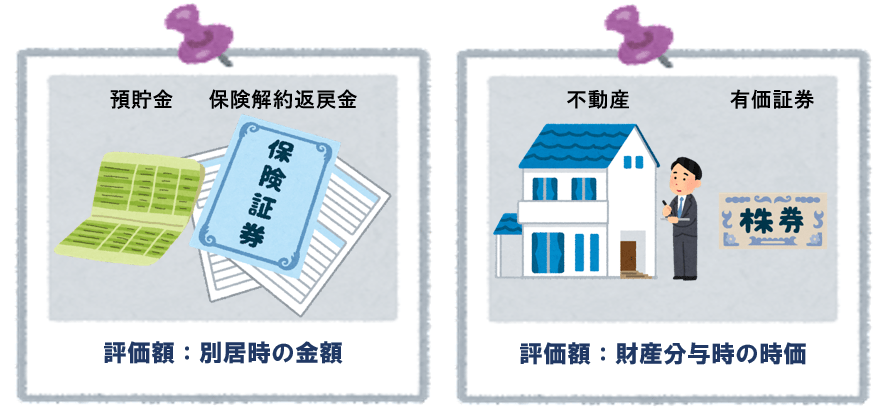

分与対象財産の評価のしかた

分与対象財産は、別居時から実際に財産をわけるときまでに評価額が変わるものについては、原則として、夫婦で財産を分けるときの時価で計算します。

不動産の時価は、固定資産評価証明書や不動産業者の査定書などをもとに決めることが多いです。

株式などの有価証券も分けるときの市場価格で評価します。

一方、預貯金や保険の解約返戻金は、別居時の金額がそのまま評価額となります。

分けるときの割合

分与対象財産は、原則として、夫婦2分の1ずつ分けることになります。

各自が取得する額

多くの場合、分与対象財産の2分の1の額が、それぞれの清算的財産分与の取得額となります。

もし、一方が結婚中の生活費を負担していない場合は、その未払金をプラスすることもあります。

また、扶養的財産分与や慰謝料的財産分与がある場合には、その金額をプラスすることもあります。

具体的な分与の方法

最も一般的な分与の方法は、自己名義の財産を取得して、過不足分をお金で清算する方法です。

妻が夫から受け取る金額は、次の計算式で算出します。

夫名義の自宅不動産を妻が取得するなど、現物で清算する方法もありますが、個別の事情によって考慮する点が異なりますので、詳しくは、弁護士への相談をおすすめいたします。

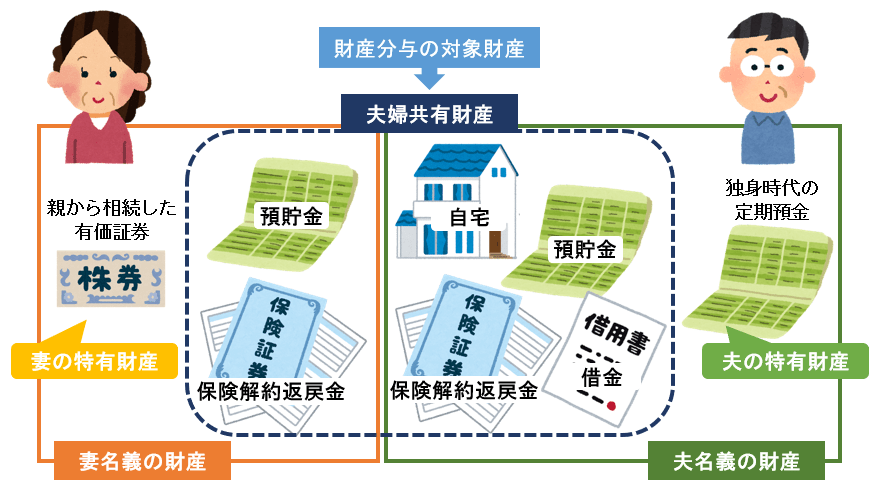

財産分与の対象となる財産

財産分与される財産には、預貯金などプラスの財産だけでなく、借金などのマイナスの財産も含まれます。

また、夫婦のそれぞれが有する財産のすべてが財産分与の対象となるわけではありません。

財産分与の対象となるものが共有財産、対象とならないものが特有財産と分けて考えられています。

共有財産が財産分与の対象

財産分与の対象となるのは、共有財産です。

共有財産とは、結婚中に相手方の協力・貢献があって得られた財産です。

夫婦の一方の名義になっている財産であっても、実質的にみて相手方の貢献によって形成・維持された財産であれば共有財産と判断されます。「相手方の協力・貢献」は、具体的な協力である必要はありません。

例えば、夫が会社員で妻が専業主婦の夫婦で、夫の給料が夫名義の銀行口座に入金されていた場合、夫は妻の協力のもと給料を得ていたと考えられるので、夫名義の預金も共有財産として財産分与の対象となります。

財産分与の対象となる財産の代表的なものは以下の通りです。

- 預貯金

- 不動産

- 自動車

- 株式などの有価証券

- 保険の解約返戻金

- 退職金

- 住宅ローン等の借金

特有財産は対象外

これに対し、財産分与の対象とならないものが特有財産です。

特有財産とは、夫婦の一方が結婚前から有していた財産や結婚中に相手方の協力と無関係に取得した財産をいいます。

結婚前から有していた財産は、独身時代に貯めていた預貯金が典型的なものです。

これ以外にも、結婚前に購入していた株式なども特有財産となります。

また、結婚後に取得した財産であっても相手方の協力と無関係であれば特有財産となります。

代表的なものとしては、夫婦の一方が相続や贈与で得た財産などがあります。

相続で得たお金で自動車を購入した場合、その自動車も特有財産です。

では、結婚後に2000万円のマンションを購入する際に夫が独身時代に貯めた預貯金600万円を頭金とし、残金(1400万円)をローンとして夫婦で完済していた場合はどうなるでしょうか。

決まった方法はありませんが、マンション購入費全体のうち夫の寄与割合((600万円+1400万円×1/2)÷2000万円=0.65)に現在のマンション評価額(1500万円)をかけた975万円を夫の取得額とする考え方もあります。

また、夫が独身時代の銀行口座を結婚後も使い続けて、給料の入金や生活費の支払いなどがある場合はどうなるでしょうか。

分与基準時の残高から結婚時の残高を差し引く場合もありますし、預貯金を分与するときに夫の取得割合を調整する場合や、共有財産に組み入れることにしたものと考えられる場合もあります。

借金は財産分与される?

財産分与との関係で見落としがちなのが、借金などのマイナスの財産(債務)です。

例えば、生活のための借金や住宅ローン、学資ローンなどは財産分与の対象となり得ます。

ただし、マイナス財産がプラス財産よりも多い場合は、財産分与はされません。

一方、ギャンブルによる借金や相続で受け継いだ債務など個人的な債務は財産分与の対象とはなりません。

将来受け取る予定の退職金も対象になる?

退職金は、賃金の後払い的性質を持っているため、夫婦で協力して築いた財産とされ、財産分与の対象となります。

たとえ支給まで10年以上ある場合でも、原則として対象となります。

ただし、対象となるのは、結婚期間に対応する額です。

分与基準時に自己都合退職した場合の退職金の額に在職期間における結婚期間の割合(同居期間÷別居時までの在職期間)をかけた額とされることが多いです。

生命保険や学資保険は対象になる?

生命保険や学資保険は、夫婦の共有財産から保険料を払っているので、解約したときに返ってくるお金(解約返戻金)が財産分与の対象となります。

では、独身時代から契約している生命保険はどうなるでしょうか。

保険料の全額を特有財産から一括払いしている場合は解約返戻金も特有財産となります。

その他は、分与基準時の解約返戻金から結婚時の解約返戻金を引いた額や、分与基準時の解約返戻金に契約期間における結婚期間の割合をかけた額とされることが多いです。

子ども名義の預貯金は対象になる?

子ども名義の預貯金は、その目的などによって判断されます。

子どもへのお年玉など子ども自身が贈与として受け取ったものは子どもの財産なので、財産分与の対象にはなりません。

一方、子どもの将来の学費として夫婦で貯蓄していたものは、実質的に夫婦の共有財産と考えられます。

財産分与は書面に残す

相手方との協議によって離婚する協議離婚の場合、離婚届を提出する前に財産分与に関しても話し合っておくことがよいでしょう。

離婚後も後述する期限までは財産分与の請求が可能ですが、実際には離婚した後に相手方と協議をすることは大きな負担が伴うためです。

協議離婚の際に財産分与について夫婦間で合意に達したら、必ず合意内容を書面に残しておきます。

書面には、支払期間、支払金額、支払方法などを具体的に書いておくことが大切です。

次の文例を参考に合意書を作成してみてください。

(1) 2023年8月31日限り100万円

(2) 2023年9月から2024年11月まで、毎月末日限り5万円

(3) 2024年12月31日限り25万円

2023年×月×日(合意した日) 〇〇 ㊞ △△ ㊞

また、費用はかかりますが、公証役場において合意内容を「強制執行認諾文言付公正証書」としておけば、後から相手方が約束どおり支払ってくれなくなったとしても裁判などを起こさずにすぐに給与差し押さえなどの強制執行ができます。

協議がまとまらないときは

協議離婚の前に相手方と財産分与の協議がまとまらない場合には、家庭裁判所に離婚(夫婦関係等調整)調停を申し立てるとよいでしょう。

離婚調停については、「離婚調停ってどんなもの?」をご覧ください。

協議離婚をした後に相手方と財産分与の協議がまとまらない場合には、財産分与請求の調停を申し立てられます。

調停で相手と合意に至らない場合には、裁判官が審判という手続によって財産分与の内容を決めます。

調停や審判で財産分与が決まると、調停調書や審判書が作成され、公正証書を作成した場合と同様に、相手が支払ってくれない場合すぐに強制執行が可能となります。

財産分与請求の期限

離婚後に財産分与をする際に気をつけなければならないのが期限です。

財産分与に関しては、離婚成立時から2年以内に請求しなければ、請求する権利が消滅してしまうので、注意が必要です。

財産分与と税金

財産分与によって財産を受け取っても、原則として贈与税はかかりません。

財産分与は夫婦の財産の清算で、贈与ではないからです。

調停や裁判で「解決金」という名目で受け取っていても、実質的に財産分与であれば、課税されません。

一方、受け取った金額が財産分与額としては多すぎる、贈与税や相続税の課税から逃れるために離婚による「財産分与」が行われているなどの場合は贈与税がかかることがあります。

また、不動産などを分与した場合、分与時の時価が取得価格よりも高くなっていると、分与した側に譲渡所得税がかかります。不動産などの現物で清算する際には、注意が必要です。

税金について詳しくは税理士にご相談ください。

まとめ

結婚期間の長い夫婦ほど、共有財産が多い傾向にあります。また、親の相続で特有財産が増えるなど、財産分与が複雑になりがちです。財産分与でわからないこと、不安なことがありましたら、まずは弁護士にご相談ください。