相続・遺言コラム

特別受益って何?仕組みや計算方法について

監修:牧野法律事務所(千葉県弁護士会)

代表 牧野 房江弁護士

相続というと亡くなった後の問題というイメージがあるかも知れませんが、実際には故人の生前の財産の取り扱いが絡んでくることも多いです。

亡くなった方は生前、自由に自分の財産を利用できますが、これが死亡した後に遺産分割などに関係してくることがあります。

例えば、亡くなった父親が生前、長男に起業資金として1000万円を援助していた場合、ほかの子どもとしては、遺産分割のときにこの1000万円を考慮に入れないのは不公平に感じるでしょう。

このコラムでは遺産分割に影響を及ぼす「特別受益」について、その仕組みや計算方法などを解説していきます。

特別受益とは?

特別受益とは、亡くなった方から特別な利益を得た者が共同相続人の中にいる場合の、その特別な利益のこと、あるいは利益を受ける行為自体をいい、特別受益を受けた者を特別受益者といいます。

特別受益が認められる場合、他の共同相続人との間の公平性を考えて遺産の取り分を調整する仕組みが民法に定められています。

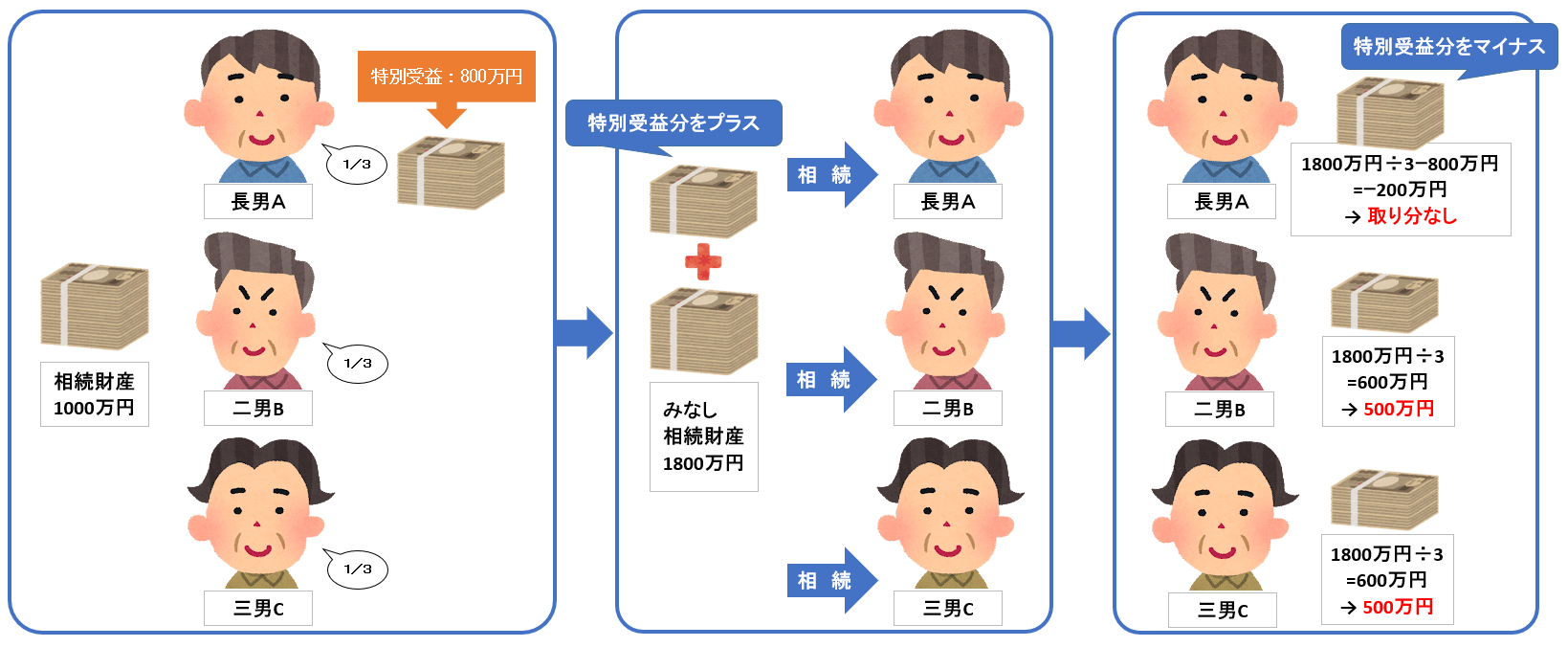

特別受益は遺産の前渡しと考えられているので、特定の相続人だけが特別受益を得たとすると、その分共同相続人間で分ける遺産は減ることになります。

その減った遺産だけが分割の対象となると、他の共同相続人は不公平だと感じるでしょう。

そこで、特別受益がある場合には、亡くなった時の実際の遺産に特別受益分を加えたものを遺産とみなして分け方の算定を行うことができます。

特別受益の金額を遺産に加えて具体的な取り分を計算することを「特別受益の持ち戻し」と言います。

具体的な計算例は後で確認しますが、まずはどのようなものが特別受益となるのか確認します。

どのようなものが特別受益になる?

民法上では、相続人が亡くなった方から「遺贈を受け、または婚姻もしくは養子縁組のためもしくは生計の資本として贈与を受けた」時に特別受益となると定めています。

ちょっと分かりづらいので、大きく遺贈と生前贈与に分けて整理してみましょう。

遺贈

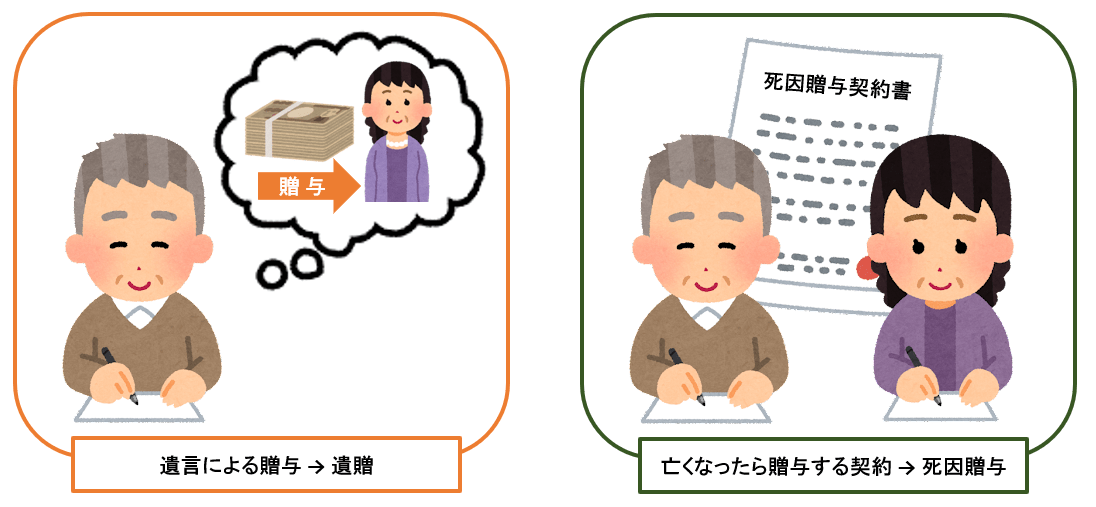

遺贈というのは遺言によって行う贈与のことですが、ここには性質が似ている死因贈与も含むと解されます。

遺贈は亡くなっただけで行える単独行為ですが、死因贈与は契約の一種です。

死因贈与は自分が死んだら財産を贈与するという約束で、相手方である受贈者(受け取る方)もこれを承諾している必要があります。

いずれにしても、遺贈や死因贈与の対象となった財産は、基本的に全て特別受益となります。

生前贈与

生前贈与については「婚姻もしくは養子縁組のためもしくは生計の資本としての贈与」に限られます。

例えば親子間の扶養義務の範囲の贈与であれば特別受益とはなりません。

扶養の範囲を超えるほどの贈与や、起業資金などの贈与があれば特別受益となり得ます。

婚姻や養子縁組の費用、また教育費用については全てが特別受益となるわけではありません。

他の共同相続人は大学に行かせてもらえなかったのに一人だけ大学に通わせてもらったような場合や、養子縁組の際に養親から贈与された持参金などが対象になってきます。

婚姻にかかる贈与については、挙式費用は一般に特別受益にはあたらないと解釈されることが多いです。

あくまで遺産の前渡しの性質があるものでなければならないので、何が特別受益にあたり何があたらないのかは、実務上でしばしば問題になります。

婚姻、教育、生計の資本などいずれの贈与も、各家庭環境によって特別受益になるケース、ならないケースが出てくるので、個別具体的に考えていく必要があります。

特別受益の価額の算定

特別受益となり得る財産の種類は現預金に限定されません。

不動産や有価証券、使用貸借による敷地の貸与なども対象になります。

そして、特別受益の価額は、亡くなった時の時価に換算して評価します。

不動産のうち家屋については経年劣化などで価値は減少しますし、土地も一般的に価格が変動するものです。

現預金については不動産のような激しい価値変動が無いことが通常ですが、インフレやデフレなどで貨幣価値の変動が出ることもあります。

この点、相続税の計算においては亡くなる前3年以内の贈与について、遺産に組戻して計算するルールがありますが、特別受益の対象になる贈与については3年以上前の贈与財産も対象になります。

贈与から長い年月が経っているとその間に財産の価値に変動が出るので、貨幣価値にも変動が出る可能性は十分あります。

特別受益の価額の算定はこうした価値の変動を考慮する必要があります。

特別受益は誰がどうやって主張する?

不公平だと思っても特別受益は自動的に判定されるものではないので、必要に応じて主張していかなければなりません。

上で述べたように特別受益は特定の相続人だけが遺産の前渡しを受けたことにより遺産の価額が減ってしまうものですから、これを良く思わない相続人が自ら主張しなければなりません。

例えば二男が、「長男は父の生前に事業の開業費用として1000万円の贈与を受けている。これは特別受益にあたるはずだ。」などとして主張することになります。

上の例では長男がこれを認めればいいのですが、例えば長男が「いや、事業資金の提供は受けたが、実際には500万円しか贈与を受けていない。」など特別受益の価額を争ったり、場合によっては特別受益となる贈与自体がなかったなどと主張するかもしれません。

どうしても当事者同士の話し合いでまとまらない場合は、家庭裁判所の遺産分割調停を利用して協議することもできます。

それでもどうしてもまとまらない場合は遺産分割審判で裁判所に分割内容を決めてもらうことになります。

ここまでいってしまうと時間も労力もかかってしまうので、当事者同士の話し合いの段階でうまく収めるようにすることが望ましいです。

なお、亡くなってから10年を経過すると、原則として特別受益を主張することができなくなるので、注意が必要です。

詳しくは、「遺産分割に期限ができた?!2023年4月から変わること」をご覧ください。

当事者同士では利害関係が絡んで冷静な話し合いができないこともあるので、専門知識のある弁護士を間に入れると話がまとまりやすくなります。

特別受益がある場合の相続分の計算方法

ここで特別受益が認められる事案での相続分の計算方法を見てみます。

特別受益の価額は相続財産に持ち戻されるので、全体の遺産の額はそれだけ増加します。

特別受益の価額分増えた遺産を分けることができるので、特別受益者以外の相続人には有利になります。

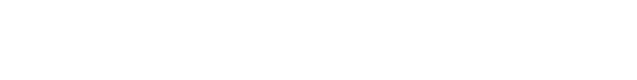

例えば現実の遺産が1000万円で、被相続人の長男A、二男B、三男Cが相続人のケースです。

子同士の法定相続分はそれぞれ3分の1ずつになります。

ここで、長男Aに特別受益200万円があると認められたとします。

この場合、特別受益は遺産に持ち戻され、計算上は1200万円に増加します。

これを法定相続分で分けると、それぞれ400万円ずつの取り分です。

しかし、長男Aについてはそこから特別受益分の200万円が控除されて、取り分は200万円となります。

結果、A=200万円、B=400万円、C=400万円となります。

3人の実際の取り分を合わせると、現実の遺産1000万円ちょうどになりますから、計算上も不具合が出ないことが分かります。

超過特別受益者がいる場合

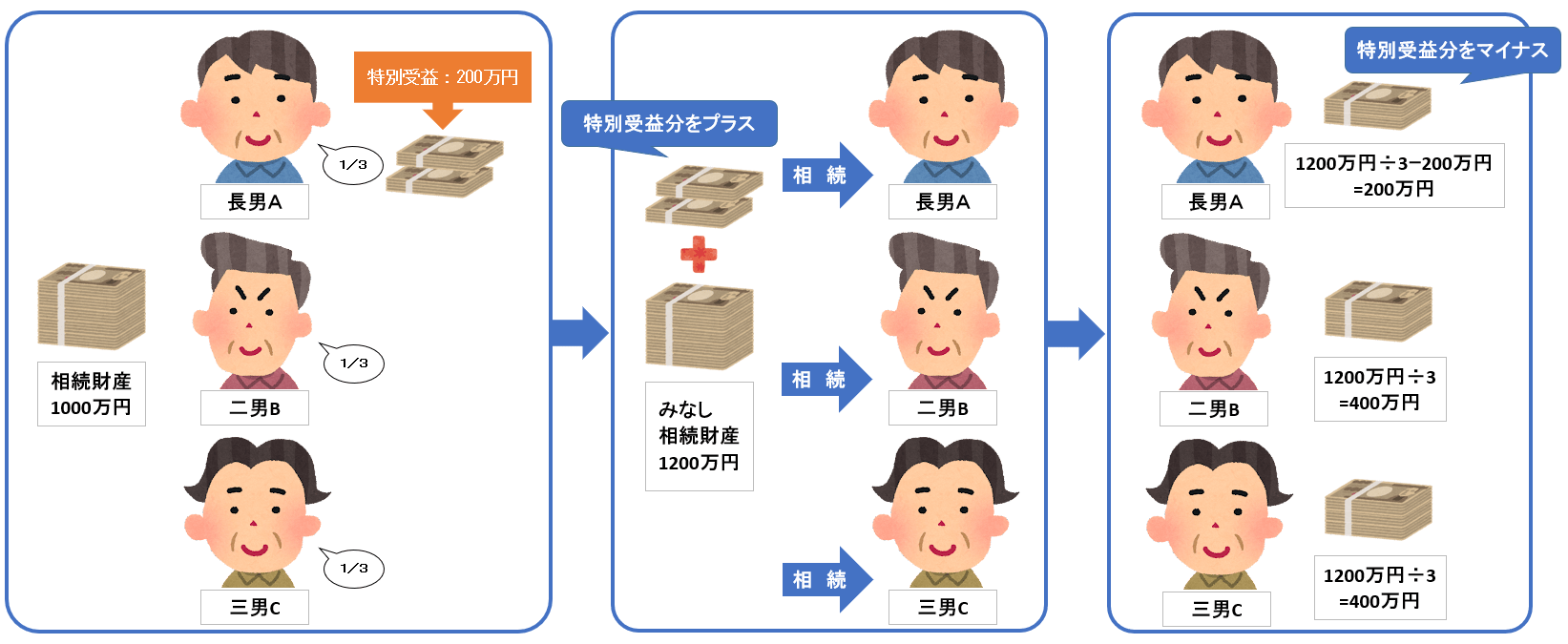

超過特別受益者とは、法定相続分以上の特別受益を得ている者をいいます。

例えば前項の例で、長男Aが得ていた特別受益が800万円だったとしましょう。

みなし相続財産は1000万円+800万円=1800万円に増加します。

法定相続分で分けると、ABCはそれぞれ600万円ずつの取り分となりますが、Aは特別受益分が差し引かれますから、計算上は以下のような結果になります。

A=600万円-800万円=マイナス200万円

B=600万円

C=600万円

この時二つの問題が生じます。

一つは長男Aがマイナス分について責任を取らねばならないのか、ということですが、この場合、取り分がマイナスとなる長男Aは不足分の200万円を返還する義務はありません。

単に相続分が無くなるだけです。

そこで二つ目の問題が生じます。

現実の遺産は1000万円しかないので、BとCの取り分合わせて1200万円に届きません。

その不足分の負担はBとCが負わねばなりません。

上のケースの場合は、BCはそれぞれ100万円ずつの不足を甘受して、500万円ずつの取り分となりますが、法定相続分が異なるケースでは按分計算をして不足分の負担を計算することになります。

特別受益と寄与分が同時に問題になる場合

遺産分割の場面で「特別受益」とともに問題になりやすいのが、「寄与分」です。

「寄与分」は、亡くなった方の生前の財産を増やしたり、減らないようにした相続人に対して、その特別な貢献について認められる取り分のことを言います。

詳しくは、「法改正に対応 寄与分と特別寄与料について」をご覧ください。

特別受益と寄与分が同時に存在する場合、基本的にはみなし相続財産の計算において、まずは特別受益の価額をプラスしたうえで次に寄与分をマイナス計算します。

これを法定相続分で分けた後、特別受益者については特別受益の価額を控除計算し、寄与者については寄与分をプラスします。

特別受益と寄与分が同時に問題になるケースでは計算の順序によって結果が変わってくることがあり、裁判例でも対応の仕方が分かれているので個別ケースで弁護士に相談するようにしてください。

持ち戻しの免除について

特別受益については、共同相続人が主張しなければ持ち戻し計算をする必要はありません。

また、亡くなった方は遺言によって持ち戻しの対象にしないように指示することができます。

これを「持ち戻しの免除」といいます。

遺言による他、口頭でも可能ではありますが、書面で残しておかないと証拠が無いのでトラブルになりますから、遺言で指示するのが一般的です。

遺言による持ち戻しの免除があった場合でも、他の相続人の遺留分を侵害することができないことには留意が必要です。

まとめ

このコラムでは特別受益について、その仕組みや計算方法を見てきました。

遺贈や一定の生前贈与などで特定の相続人が特別な利益を得ている場合には、計算上で相続分に反映させて公平さを確保することができます。

特別受益については必要と判断する者が自ら主張しなければならないことに留意し、相続人間の話し合いで円満にまとめることができるように調整が必要です。

また、原則として、亡くなってから10年経つと特別受益を考慮した遺産分割ができなくなるので、気を付けましょう。

専門家の弁護士が間に入れば特別受益を認めてもらいやすくなりますし、実際の相続分の計算も間違いのないように進めてくれますから、相続に詳しい弁護士に相談すると安心できます。